Новости рынков |Выручка Мосэнерго по МСФО за 2021 год выросла на 24,5%

- 05 марта 2022, 11:31

- |

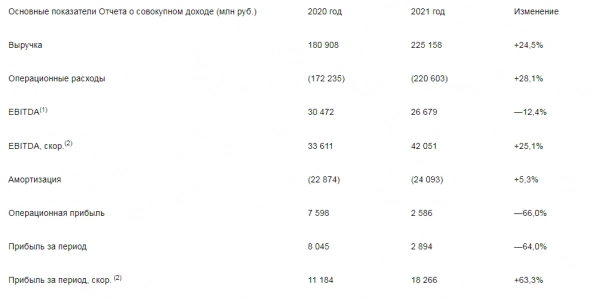

Выручка ПАО «Мосэнерго» и его дочерних организаций (Группа «Мосэнерго») по итогам 2021 года выросла на 24,5% по сравнению с аналогичным показателем 2020 года и составила 225 млрд 158 млн рублей.

В результате роста выработки электрической и отпуска тепловой энергии операционные расходы по итогам отчетного периода увеличились на 28,1%, составив 220 млрд 603 млн рублей.

Показатель EBITDA снизился в отчетном периоде на 12,4% — до 26 млрд 679 млн рублей. Основное влияние на него оказало резервирование средств под обесценение активов. Показатель EBITDA, скорректированный на величину резервов, составил 42 млрд 051 млн рублей, увеличившись на 25,1%.

Прибыль за 2021 год в соответствии с отчетностью снизилась на 64,0% и составила 2 млрд 894 млн рублей.

Скорректированная прибыль за отчетный период составила 18 млрд 266 млн рублей, увеличившись на 63,3%.

Выручка Группы «Мосэнерго» по МСФО за 2021 год выросла на 24,5% (gazprom.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |Чистая прибыль Уралкалия в 21 г составила ₽129,6 млрд против убытка годом ранее

- 05 марта 2022, 08:50

- |

Выручка в 2021 году увеличилась в 1,6 раза, до 305,275 миллиарда рублей.

Валовая прибыль выросла в 1,9 раза, до 249,824 миллиарда рублей,

операционная прибыль — в 2,6 раза, до 163,329 миллиарда рублей.

Выручка в долларовом выражении увеличилась на 54% — до 4,155 миллиарда долларов, показатель EBITDA — в 2,1 раза, до 2,556 миллиардов долларов.

Чистая прибыль — 1,767 миллиарда долларов против убытка в 43 миллионов годом ранее.

Чистая задолженность «Уралкалия» на конец декабря составила 4,372 миллиарда долларов. Соотношение чистого долга к EBITDA за последние 12 месяцев составило 1,71x, средняя ставка по кредитному портфелю за 2021 год в долларах составила 2,78%, в евро — 1,69%.

«Уралкалий» отчитался о чистой прибыли, полученной в 2021 году — ПРАЙМ, 05.03.2022 (1prime.ru)

Новости рынков |Чистая прибыль HeadHunter в 21 г по МСФО выросла на 191%

- 04 марта 2022, 15:07

- |

Скорректированная EBITDA выросла на 110,8%, а скорректированная рентабельность по EBITDA выросла на 4,6 п.п. до 54,2% с 49,5%.

Выручка выросла на 92,8% в основном за счет высокого спроса на кандидатов, что привело к увеличению числа платящих клиентов и среднего потребления, а также эффекта низкой базы, улучшения монетизации и консолидации приобретенных дочерних компаний.

Учитывая существующую неопределенность и волатильность рынка, на данном этапе трудно оценить, как разворачивающиеся события повлияют на российскую экономику и наш бизнес в 2022 году. Мы по-прежнему сосредоточены на поддержке всех наших клиентов, деловых партнеров и сотрудников и надеемся на скорейшее и мирное разрешение сложившейся ситуации.

HeadHunter Group PLC Announces Fourth Quarter and Full-Year 2021 Financial Results | HeadHunter Group (hh.ru)

Новости рынков |Чистая прибыль Мосбиржи за 21 г по МСФО увеличилась на 11,6%, до ₽28,1 млрд

- 04 марта 2022, 09:54

- |

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ 2021 ГОДА

- Комиссионные доходы выросли на 21,3%, до уровня в 41,6 млрд рублей, за счет роста объема комиссий на большинстве рынков.

- Доля комиссионного дохода в структуре операционных доходов Биржи достигла 76%.

- Чистый процентный доход снизился на 8,9%, до 12,9 млрд рублей; чистый процентный доход без учета реализованных доходов или убытков от переоценки инвестиционного портфеля снизился на 6,9%.

- Операционные расходы выросли на 22,5%, что немного выше прогнозного значения данного показателя на 2021 год.

- Чистая прибыль увеличилась на 11,6%, до 28,1 млрд рублей. Скорректированная чистая прибыль увеличилась на 9,6%.

Московская Биржа | Московская биржа объявляет финансовые результаты 2021 года (moex.com)

Новости рынков |Чистая прибыль Ростелекома в 21 г выросла на 26%, до ₽31,8 млрд.

- 04 марта 2022, 09:48

- |

- Выручка по сравнению с 12 месяцами 2020 г. выросла на 6%, до 580,1 млрд руб.

- Показатель OIBDA вырос на 13%, до 218,8 млрд руб.

- Рентабельность по OIBDA увеличилась на 2,2 п. п., до 37,7%.

- Чистая прибыль выросла на 26%, до 31,8 млрд руб.

- Капитальные вложения без учета госпрограмм выросли на 11%, до 118,7 млрд руб. (20,5% от выручки).

- FCF увеличился на 43% и составил 32,5 млрд руб.

- Чистый долг, включая обязательства по аренде (АО), увеличился на 8% с начала года и составил 505,2 млрд руб. или 2,3х показателя «Чистый долг, включая АО/OIBDA».

Сильные результаты 2021 года дают основание для более высоких выплат акционерам, чем установлено в дивидендной политике. Поэтому менеджмент считает возможным рекомендовать дивиденды в размере 6 рублей на обыкновенную и привилегированную акцию по итогам года

Финансовые и операционные результаты деятельности «Ростелекома» за IV квартал и 12 месяцев 2021 г… Официальный информационный сайт Ростелеком. (rt.ru)

Новости рынков |Чистая прибыль Магнита в 21 г по МСФО увеличилась на 36,8% год к году до ₽51,7 млрд

- 04 марта 2022, 09:38

- |

● Общая выручка выросла на 19,5% год к году до 1 856,1 млрд руб. Общая выручка, скорректированная на приобретение «Дикси», выросла на 10,8%;

● Чистая розничная выручка увеличилась на 19,7% год к году и составила 1 807,8 млрд руб. Рост чистой розничной выручки, скорректированной на приобретение «Дикси», составил 11,3%;

● Сопоставимые продажи (LFL) 1 увеличились на 7,0% на фоне роста среднего чека на 7,1% и снижения трафика на 0,1%;

● «Магнит» значительно превысил свой прогноз по количеству органических открытий магазинов в 2021 году. Компания открыла (gross) 2 295 магазинов2 (1 450 магазинов у дома «Магнит» и 14 магазинов у дома «Дикси», 825 дрогери и 6 супермаркетов). В результате продолжающейся кампании по повышению операционной эффективности закрыты 259 магазинов. Таким образом, было открыто 2 036 (net). Общее количество магазинов сети по состоянию на 31 декабря 2021 г. составило 26 077;

● Торговая площадь увеличилась на 708 тыс. кв. м, за счет приобретения «Дикси» торговая площадь приросла еще на 793 тыс. кв. м. Общая торговая площадь составила 8 997 тыс. кв. м (рост 20,0% год к году);

( Читать дальше )

Новости рынков |Чистая прибыль GV Gold в 21 г по МСФО снизилась на 14,2%, до $118 млн

- 03 марта 2022, 18:38

- |

Основные финансовые показатели

Общий объем производства золота увеличился на 2% г/г до 276 тыс. унций.

Общий объем реализации золота Компании составил 252 тыс. унций (-8,6% г/г).

Выручка от реализации золота и гравифлотоконцентрата составила 438 млн долл. США. Показатель снизился на 7% г/г в связи с тем, что Компания не реализовала часть произведенного гравифлотоконцентрата ввиду сезонности отгрузок в северных районах Якутии и планирует отгрузить партию в 2022 году.

Общие денежные затраты (TCC) увеличились на 1,9% г/г до 707 долл. США/унц. Ключевыми факторами изменения показателя стало сокращение объема реализации золота и частично нивелированы ростом средней цены на золото на 1,6%.

Совокупные денежные затраты на производство и поддержание (AISC) выросли на 11,4% г/г до 915 долл. США/унц. за счет расходов на капитальные вскрышные работы и поддержание текущего производства.

Скорректированный показатель EBITDA снизился на 9,7% г/г до 224 млн долл. США в связи со снижением объема реализации золота. Рентабельность по скоррект. EBITDA остается на высоком уровне — 51%.

( Читать дальше )

Новости рынков |Чистая прибыль МТС за 2021 год выросла на 3,4%, до ₽63,5 млрд

- 03 марта 2022, 15:30

- |

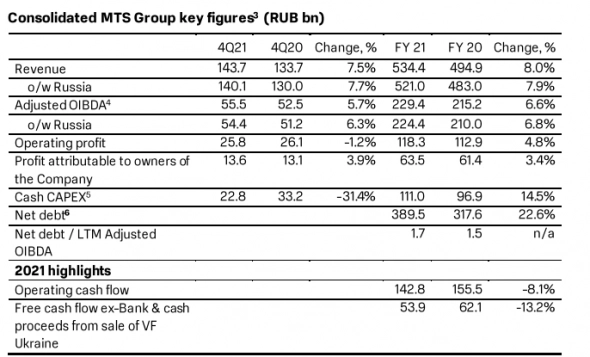

Выручка МТС по МСФО по итогам 2021 года выросла на 8% по сравнению с 2020 годом и составила 534,4 млрд руб.

Показатель скорректированной OIBDA за 2021 год увеличился на 6,6%, до 229,4 млрд руб.

Чистая прибыль МТС за 2021 год выросла на 3,4%, до 63,5 млрд руб.

Капитальные затраты МТС без учета поступлений по договорам о совместной эксплуатации сетей связи составили 111 млрд руб.

Выручка МТС по МСФО за четвертый квартал 2021 года выросла на 7,5% по сравнению с аналогичным периодом 2020 года и составила 143,7 млрд руб.

Показатель скорректированной OIBDA за отчетный период увеличился на 5,7%, до 55,5 млрд руб.

Чистая прибыль МТС увеличилась на 3,9%, до 13,6 млрд руб.

Капитальные затраты МТС без учета поступлений по договорам о совместной эксплуатации сетей связи в четвертом квартале 2021 года составили 22,8 млрд руб.

MTS-Q4-FY-2021-Results-Press-Release-final.pdf (q4cdn.com)

Новости рынков |Чистая прибыль Global Ports в 21 г по МСФО выросла в 2,9 раз до $143,9 млн

- 03 марта 2022, 10:54

- |

- Выручка выросла на 30,8% до 502,8 млн долл. США (+17,1% на сопоставимом базисе)2.

- Скорректированная EBITDA выросла на 17,4% до 246,2 млн долл. США. Маржа по скорректированной EBITDA на сопоставимом базисе выросла на 15 базисных пунктов и составила 65,4%.

- Операционная прибыль выросла на 25,2% до 197,1 млн долл. США.

- Чистая прибыль выросла в 2,9 раз до 143,9 млн долл. США.

- Свободный денежный поток увеличился на 46,9% до 129,1 млн долл. США3.

- Цель по снижению долговой нагрузки успешно достигнута: чистый долг сократился на 120,7 млн долл. США, соотношение чистого долга к скорректированной EBITDA снизилось до 2,0x (-0,9x по сравнению аналогичным показателем на 31 декабря 2020 года).

- Консолидированный контейнерооборот морских терминалов вырос на 2,8% и составил 1 576 тыс. TEU. Группа успешно защитила позицию на рынке во всех ключевых бассейнах присутствия.

- Рост продолжился в течение первых двух месяцев 2022 г.: консолидированный контейнерооборот морских терминалов вырос на 20% в сравнении с аналогичным периодом 2021 года, при этом ВСК показала рост на 53% за январь-февраль 2022 г.

- Консолидированный объем обработки навалочных грузов составил 4,3 млн тонн (-14,6% к 2020 г.) в результате стратегического решения по прекращению перевалки угля на ВСК для обеспечения роста в более доходном сегменте обработки контейнерных грузов.

- Кредитный профиль Компании улучшился, что подтверждается действиями рейтинговых агентств: Moody’s повысило рейтинг финансовых инструментов Компании и Группы на одну ступень до уровня Ba1, «Эксперт РА» – на две ступени до ruAA, Fitch Ratings подтвердило рейтинг на уровне BB+.

Результаты деятельности Global Ports по итогам 2021 года — Global Ports

Новости рынков |Совокупная чистая прибыль VK Company в 21 г по МСФО выросла на 24,7% год к году и составила ₽12,4 млрд

- 03 марта 2022, 10:29

- |

12 месяцев 2021 года:

- Совокупная сегментная выручка компании выросла на 18,2% год к году и составила 125 752 млн руб.

- Совокупный сегментный показатель EBITDA компании вырос на 18,2% год к году и составил 31 802 млн руб.

- Совокупная чистая прибыль компании от консолидированных дочерних компаний выросла на 24,7% год к году и составила 12 429 млн руб.

- Совокупный чистый убыток компании с учетом ключевых стратегических ассоциированных компаний и совместных предприятий составил (6 486 млн руб.) в 2021, против (1 959 млн руб.) чистого убытка в 2020 году. В том числе:

- СП «O2O»: (14 423 млн руб.) в 2021 году против (10 573 млн руб.) в 2020 году;

- СП AliExpress Россия: (4 392 млн руб.) в 2021 году против (1 350 млн руб.) в 2020 году;

- Учи.ру: (66) млн руб. в 2021 году;

- Умскул: (34 млн руб.) млн руб. в 2021 году.

Перенос конференции и трансляции

В связи с текущим уровнем неопределенности и волатильности рынка, телефонная конференция и онлайн-трансляция для обсуждения результатов и перспектив, которые ранее были запланированы на сегодня, откладываются до момента, пока не улучшатся возможности прогнозирования. Мы продолжаем оценивать ситуацию и анализируем сценарии с учетом всех потенциальных последствий санкций. Наши главные приоритеты — обеспечение непрерывной работы нашего бизнеса и защита наших сотрудников и пользователей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс